mergers and acquisitions

中小企業M&A

中小企業M&A

ピックアップブログ

ピックアップされたブログはありません。

業務案内

貴社が企業提携を検討されるにあたって、弊社が

提供させて頂くアドバイザリー業務の内容は以下の通りです。

①

M&A取引の紹介及び斡旋

②

M&A取引の業務、財務及び経営戦略に関する情報の提供

③

M&A取引の是非を検討及び決定するに際しての助言及び補助

④

M&A取引の是非を検討及び決定するに際しての助言及び補助

⑤

M&A取引の交渉への立会い

⑥

M&A取引のスキーム、価格その他取引条件にかかる助言

※但し、フェアネスオピニオン(適正意見)等の意見書を発行することはできません。

⑦

M&A取引の推進に必要な資料、企業概要書、諸手続及びスケジューリング等に

かかる助言並びに補助

⑧

M&上記の他、前各号に付随するサービスの提供

※上記業務につきましては、6か月〜1年を目処にお取扱いさせて頂きます。

本業務のご提供により企業提携等の「成立」を保障することは、出来かねますので予めご了承下さい。

弊社は「遵守事項一覧」の通り中小M&A ガイドラインの遵守しております。

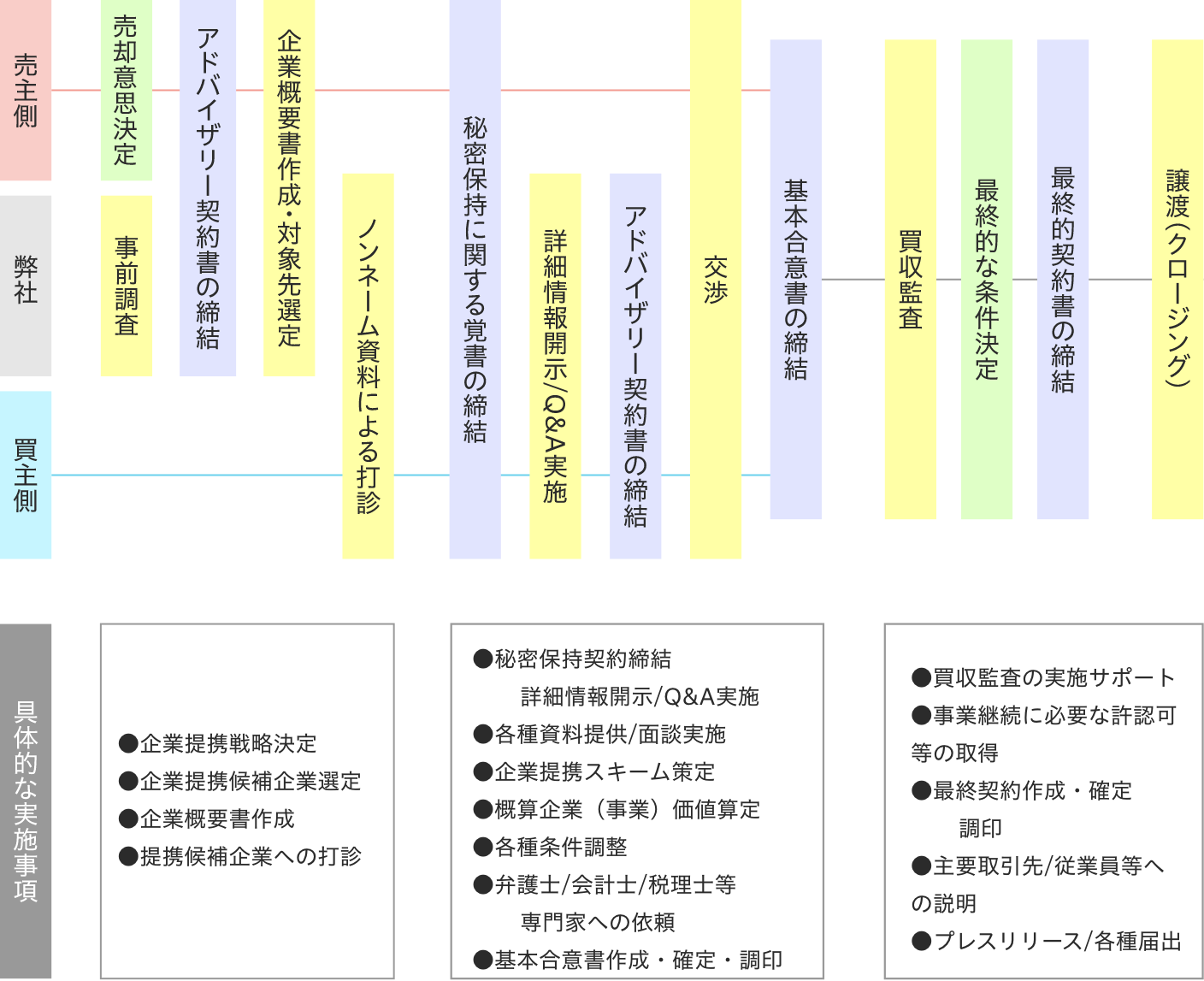

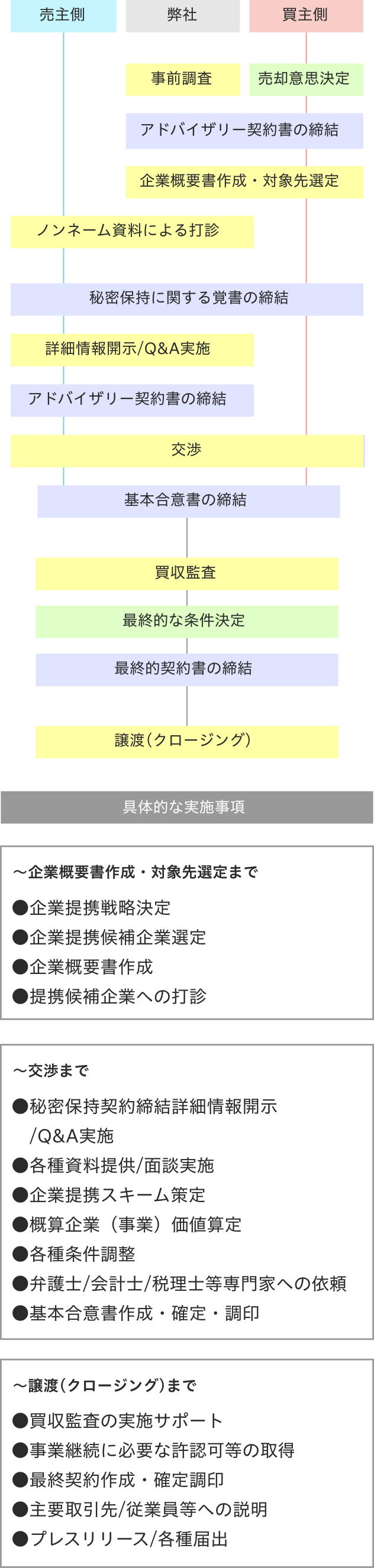

弊社の強みとM&A手続き行程イメージ

弊社M&Aチームの強み

■

中⼩企業に特化し、幅広い業種の案件を取り扱い、柔軟に対応いたします。

■

会計事務所、経営コンサルティング会社、法律事務所出⾝の経験豊富なメンバーが機動的かつ丁寧に対応します。

■

提携先の会計事務所・法律事務所、各⾦融機関等との幅広いネットワークにより、多数の候補先にアプローチ可能です。

弊社M&Aチーム

■

M&Aチームコアメンバー

・

大手経営コンサルティング会社出身コンサルタント

・

法律事務所出身コンサルタント

・

大手税理士法人出身コンサルタント

■

パートナーコンサルタント

・

金融機関出身コンサルタント

・

中堅企業社長経験コンサルタント

外部ネットワークからの情報収集・連携・協同

■

会計・税務

・

佐々木税務会計事務所他

■

法律

・

エール法律事務所他

■

その他

・

金融機関、証券会社、M&A専門業者、投資ファンド

海外のM&A専門業者、会計事務所、法律事務所

M&A手続き行程

①コンサルティング

・

相談、M&Aニーズのヒアリング

・

業界分析、データ収集

・

企業提携スキームの検討

・

意思決定

・

企業価値評価

②マッチメイキング

・

買収先又は売却先候補の探索

・

マッチング

(候補先への打診と面談調整)

③エグゼキューション

・

契約交渉のサポート

・

企業提携スキームの策定と

各種手続のサポート

・

基本事項の締結

・

デューデリジェンスのサポート

・

最終契約の締結

・

クロージング(決済)

④ポストM&A

一般的な進め方について

料金について

ⅰ

買収監査、不動産鑑定、税務企画費用

ⅱ

弁護士、公認会計士、税理士、司法書士等に業務委嘱した場合の報酬・費用

■

計算例

譲渡企業の時価総資産額(営業権を含む)が20億円の場合

・

5億円以下の部分

5億×5%=2,500万円・・・①

・

5億円超10億円以下の部分

5億×4%=2,000万円・・・②

・

5億円超50億円以下の部分

10億×3%=3,000万円・・・③

遵守事項一覧

仲介契約・FA契約の締結

1

業務形態の実態に合致した仲介契約・FA契約を締結する

2

契約締結前に依頼者に対し仲介契約・FA契約に係る重要な事項について明確な説明を行い、依頼者の納得を得る。説明すべき重要な点は以下のとおりである。

(1)

譲り渡し側・譲り受け側の両当事者と契約を締結し双方に助言する仲介者、一方当事者のみと契約を締結し一方のみに助言するFAの違いとそれぞれの特徴

(2)

提供する行鵜の範囲・内容

(マッチングまで行う。バリュエーション、交渉、スキーム立案等)

(3)

手数料に関する事項

(暫定基準、金額、支払時期等)

(4)

秘密保持に関する事項

(秘密保持の対象となる事実、士業等専門家等に対する秘密保持義務の一部解除等)

(5)

専任条項

(セカンド・オピニオンの可否等)

(6)

テール条項

(テール期間、対象となるM&A等)

(7)

契約期間

(8)

依頼者、仲介契約・FA契約を中途解約を明記する場合には、当該中途解約に関する事項

最終契約の締結

3

最終契約の締結にあたっては、契約内容がに漏れがないよう依頼者に対して再度の確認を促す。

クロージング

4

クロージングに向けた具体的な段取りを整えた上、当日には譲り受け側から譲渡対価が確実に入金されたことを確認する。

専任条項

5

依頼者が他の支援機関の意見を求めたい部分を仲介者・FAに対して明確にした上、これを妨げるべき合理的な理由がない場合には、依頼者に対し、他の支援機関に対してセカンド・オピニオンを求めることを許容する。

ただし、相手方当事者に関する情報の開示を禁止したり、相談先を法令上又は契約上の秘密保持義務がある者や事業承継・引き継ぎ支援センター等の公的機関に限定したりする等、情報管理に配慮する。

6

専任事項を設ける場合には、仲介契約・FA契約の契約期間を最長でも6ヶ月〜1年以内を目安として定める。

7

依頼者が任意の時点で仲介契約・FA契約を中途解約できることを明記する条項等(口頭での明言も含む)も設ける。

テール条項

8

テール期間は最長でも2年〜3年以内を目安とする。

9

テール条項の対象は、あくまで当該M&A専門業者が関与・接触し、譲り渡し側に対して紹介した譲り受け側のみに限定する。

仲介業務を行う場合における特則

(※仲介業務を行わない場合は不要)

10

仲介契約締結前に、譲渡し側・譲り受け側の両当事者と仲介契約を締結する仲介者であるということ(特に、仲介契約において、両当事者から手数料を受領することが定められている場合には、その旨)を、両当事者に伝える。

11

仲介契約締結に当たり、予め、両当事者間において利益相反のおそれがあるものと想定される事項(※)について、各当事者に対し、明示的に説明を行う。また、別途、両当事者間における利益相反のおそれがある事項(一方当事者にとってのみ有利又は不利な情報を含む。)を認識した場合には、この点に関する情報を、各当事者に対し、適時に明治的に開示する。

※例:譲り渡し側・譲り受け側の双方と契約を締結することから、双方のコミュニケーションや円滑な手続き遂行を期待しやすくなる反面、必ずしも譲渡額の最大化だけを重視しないこと。

12

確定的なバリュエーションを実施せず、依頼者に対し、必要に応じて士業等専門家等の意見を求めるよう伝える。(※)について、各当事者に対し、明示的に説明を行う。また、別途、両当事者間における利益相反のおそれがある事項(一方当事者にとってのみ有利又は不利な情報を含む。)を認識した場合には、この点に関する情報を、各当事者に対し、適時に明治的に開示する。

13

参考資料として自ら簡易に算定(簡易評価)した、概算額・暫定額としてのバリュエーションの結果を両当事者に示す場合には、以下の点を両当事者に対して明示する。

(1)

あくまで確定的なバリュエーションを実施したものではなく、参考資料として簡易に算定したものであるということ

(2)

当該簡易評価の際に一方当事者の意向・意見等を考慮した場合、当該意向・意見等の内容

(3)

必要に応じて士業家専門家等の意見を求めることができること

14

DDを自ら実施せず、DD報告書の内容に係る結論を決定しないこととし、依頼者に対し、必要に応じて士業等専門家等の意見を求めるよう伝える。

上記以外のM&Aガイドライン記載事項について

15

上記の他、イオン不動産コンサルティング株式会社は、国が創設したM&A 支援機関登録制度の登録を受けている支援機関であり、中小企業庁が定めた「中小M&A ガイドライン(第2 版)」(令和5年9月)を遵守していることを、ここに宣言いたします。